家を買わずに後悔しそうで、モヤっとしますよね。

賃貸か持ち家か、家賃がもったいないのか、買うタイミングはいつがいいのか。

さらに住宅ローンの金利上昇やインフレで、これまでの常識が崩れてきています。

しかも怖いのは、老後の賃貸で高齢者の入居拒否が起きる現実です。

UR賃貸の審査や基準月収、固定資産税や修繕積立金の負担、老人ホーム費用やサ高住相場まで考えると、「結局どうすればいいの?」ってなりがち。

この記事では、家を買わずに後悔が生まれる構造をほどきつつ、あなたが今から取れる現実的な対策を、できるだけラフに整理します。

読んだあとに“次の一手”が見える状態にしていきますよ。

家を買わずに後悔が増える理由

ここでは「なんとなく賃貸」のまま進んだときに、どこで後悔が発生しやすいのかを整理します。

感情論じゃなく、生活の自由度・お金の動き・老後リスクの3点から見ていきます。

- 賃貸と持ち家の後悔比較

- 家賃もったいないの落とし穴

- インフレで家賃上昇する仕組み

- 買うタイミングと金利上昇

- 老後の賃貸は入居拒否が怖い

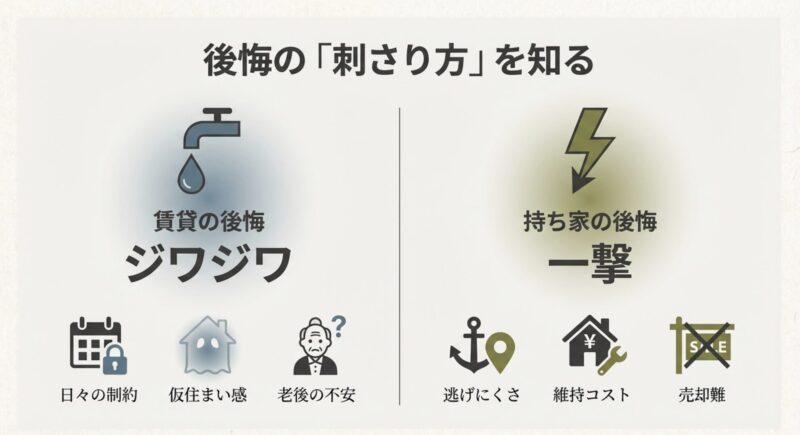

賃貸と持ち家の後悔比較

賃貸と持ち家って、どっちも後悔ポイントがあるんですよね。

大事なのは「後悔の種類が違う」ってことです。

ここを混ぜて考えると、判断がブレます。

賃貸の後悔は「日々の制約」が積み上がる

賃貸の後悔は、毎日の小さなストレスが積み上がりやすいです。

例えば、子育て中なら「足音どうしよう」「泣き声、迷惑かな…」みたいな配慮が常に入る。

これ、気づかないうちに体力を削るんですよ。

あと、壁に穴を開けられない、断熱や防音を根本改善できない、設備のグレードが上がらないなど、生活のアップデートが難しい。

もうひとつ、地味に大きいのが「仮住まい感」です。

更新のたびに条件が変わるかも、家賃が上がるかも、退去を求められるかも。

もちろん法律上すぐ追い出されるわけじゃないけど、心のどこかで落ち着かない。

若い時はスルーできても、年齢が上がるほど刺さってきます。

持ち家の後悔は「逃げにくさ」が直撃する

一方で持ち家の後悔は、ハマると重いタイプ。

近隣トラブル、災害リスク、転勤や離婚、親の介護など、人生イベントで「引っ越したい」が出た時に、賃貸みたいに身軽に動けません。

売れない、値下げしないと売れない、残債が多くて売れない、ってなると、住まいが“資産”じゃなく“足かせ”に変わる瞬間があります。

加えてマンションだと、管理の質によって住環境も資産価値も変わります。

管理費・修繕積立金の値上げ、想定外の一時金、管理組合が機能しないなどは、買った後に効いてくるやつです。

戸建ても戸建てで、外壁や屋根、給湯器など「周期で来る出費」が避けられません。

後悔のタイプをざっくり整理するとこうです。

あくまで一般論ですが、迷っているときの“地図”になります。

| 選択 | 後悔が出やすい場面 | 刺さり方 |

|---|---|---|

| 賃貸 | 子育て・生活改善・老後の住まい | ジワジワ不満が蓄積 |

| 持ち家 | 売却困難・近隣トラブル・維持費増 | 一撃で生活が詰むことも |

私の結論はこれです。

どっちが得かより、「起きうる後悔を先に潰せる選択か」で決めた方がラクになります。

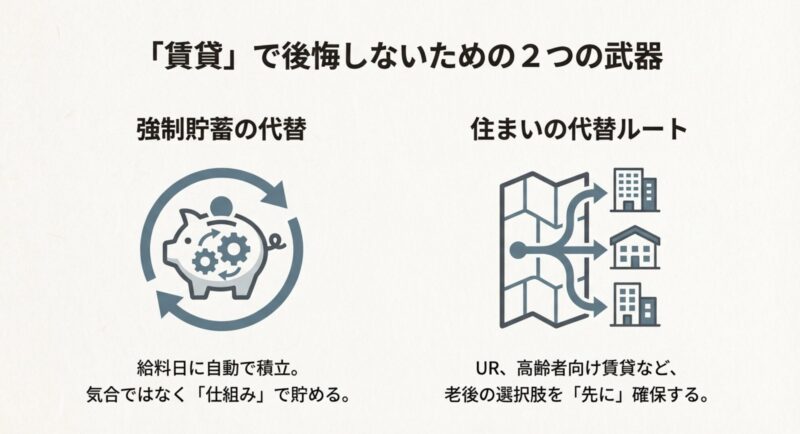

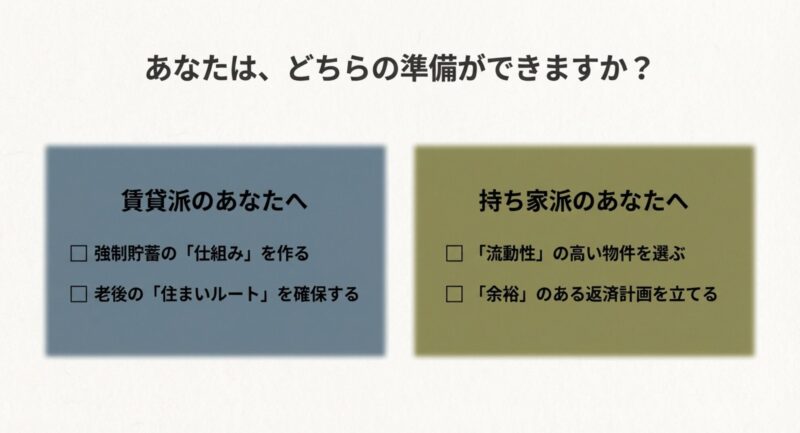

つまり、賃貸なら「老後の住まい確保」と「強制貯蓄の代替」が必須。

持ち家なら「流動性」と「維持コスト」を織り込むのが必須、という話です。

あなたの性格が“計画して積み立てできるタイプ”なら賃貸は強いし、“毎月の強制支払いで貯めたいタイプ”なら持ち家が合うことも多いですよ。

家賃もったいないの落とし穴

家賃もったいない問題、気になりますよね。

でもここ、単純に「家賃=ドブ」ではないです。

賃貸の家賃には、住み替え自由・修繕リスクの回避・立地の柔軟性みたいな“保険料”も含まれます。

まず、この前提を置くと冷静になれます。

家賃は「消える」けど、身軽さは買っている

賃貸の強みは、人生の変化に合わせて住み替えできること。

転職、転勤、子どもの進学、介護、離婚(起きないのが一番ですが)…こういうイベントって、住まいの最適解を変えます。

持ち家だと「売る・貸す・住み続ける」のどれも手間とコストがかかる。

賃貸はそこが軽い。

ただし、ここで落とし穴があって、賃貸の身軽さは“資産形成を自力でやれる人”向けでもあります。

持ち家はローンが半強制で、嫌でも返済していくうちに「住まい」か「住まいに近い何か」が残りやすい。

賃貸は意識しないと、何も残りません。

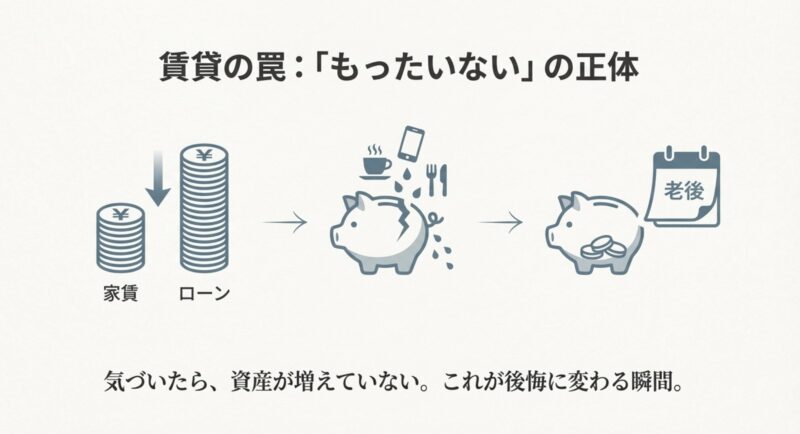

もったいないの正体は「差額の使い道」

よくあるのが「賃貸の方が安いから、その分貯められるはず」という話。

でも現実は、安いはずの差額がスマホ代や外食、ちょっと良い家電に溶けていきます。

気づいたら、住居費は安かったのに資産が増えていない。これが、後悔に変わる瞬間です。

よくあるパターン:家賃がもったいないと言いながら、浮いたつもりの金額が生活費に溶けて、気づいたら老後の住まいコストが重荷になる

賃貸派の正解は「家賃と同額を積み立てる仕組み」

賃貸を選ぶなら、家賃を払いつつも「同額以上の積み立て」を仕組み化する。

これがないと、後悔が“お金の問題”として可視化されやすいです。

ポイントは、気合じゃなく仕組みです。

私は次の順番をおすすめします。

- 生活防衛資金を先に確保(目安は生活費の3〜6か月分)

- 給料日に自動で積立口座へ移動(先取りで逃げ道を消す)

- 家賃の上昇も想定して、積立額も年1回見直す

もちろん投資はリスクもあります。

なので、運用に回す金額や商品選びは、あなたの家計と性格に合わせて調整が必要です。

最終的な判断は、FPなどの専門家に相談するのが安心ですよ。

インフレで家賃上昇する仕組み

2025年以降の空気感で一番変わったのは、インフレです。

インフレになると、生活費だけじゃなく住居費も上がりやすい。

理由はシンプルで、建築コストや修繕コスト、人件費が上がるからです。

そして、住まいは「生活に必須」だから、値上げの影響をモロに受けやすいんですよね。

家賃が上がるのはオーナーが強欲だから…ではない

賃貸オーナー側の目線に立つと、修繕・管理・ローン返済の負担が増えたら、家賃に転嫁したくなりますよね。

特に建物は消耗品です。

外壁、屋上防水、給排水管、エレベーター、共用部の照明…どれも定期的にお金がかかる。

そこに人件費や資材高騰が乗ると、維持コストは上がります。

さらに、金利が上がる局面だと、オーナーの借入返済が増えるケースも出ます。

変動で借りている人なら、なおさら。

これが積み重なると、家賃がじわじわ上がります。

表面家賃が据え置きでも「実質値上げ」が起きる

ここ、意外と見落としがちです。

家賃が上がらなくても、設備が更新されない、修繕が遅れる、断熱が弱いまま…みたいに、住環境の価値が下がることがあります。

これって実質的には「同じお金で得られる価値が減ってる」ので、ステルス値上げなんですよ。

賃貸更新のタイミングで「家賃据え置き」を喜びつつ、設備や建物の劣化が進んでいないかも一緒にチェックすると、後悔が減ります。

持ち家はインフレ下で「住居費の見通し」が立ちやすい

ここで効いてくるのが、持ち家の「住居費を固定化しやすい」性質です。

特に固定金利や返済計画が安定しているケースだと、インフレの中でも支出の見通しが立ちやすい。

もちろん税金や修繕はかかりますが、家賃みたいに相場連動で上がっていく不確実性が相対的に小さくなるのがポイントです。

注意:持ち家でも修繕費・保険・税金は増える可能性があります。なので「持ち家=完全固定」ではなく、「変動要素が見えやすい」くらいの感覚が安全です。

数字はエリアや物件でブレますが、インフレ環境では「家賃は上がりうるもの」として家計を組んだ方が安全です。

ここを前提に置くだけで、住まいの選び方が変わってきますよ。

買うタイミングと金利上昇

買うタイミングって、結論「未来の最安値を当てる」のは無理です。

だから私は、「いつ買うか」より「買っても耐える条件」を作る方が勝ち筋だと思ってます。

相場が読めないなら、読めない前提で勝てる設計にする。

これが現実的です。

金利上昇が怖いなら「返済が壊れない設計」を先に作る

金利上昇局面では、月々返済が増える可能性があります。

変動金利は特に影響を受けやすいので、余裕を見た返済設計が必要です。

私はいつも「今払える」じゃなく「上がっても払える」で考えます。

例えば、家計がギリギリの状態でローンを組むと、金利だけじゃなく、子どもの教育費や車の買い替え、親の介護など、別のイベントで一気に詰みます。

だからこそ、購入前に家計のストレステストをやるのが効きます。

ストレステストのイメージ(目安):実際は金融機関や条件で変わるので、あくまで考え方の例です。

| 想定 | チェックすること | 目安の考え方 |

|---|---|---|

| 金利が上がる | 返済額が増えても家計が回るか | 月の余剰が残る設計にする |

| 収入が減る | 育休・転職・病気を想定 | 生活防衛資金を厚めに |

| 支出が増える | 教育費・修繕・税金 | 固定費を増やしすぎない |

買うなら「物件選びのミス」を減らすのが最優先

金利や相場より、実は物件選びのミスの方が致命傷になりやすいです。

売れない立地、管理が弱いマンション、修繕計画が破綻している物件、災害リスクが高い場所…こういうのを掴むと、買った後に逃げられません。

だから私は、焦って即決しないことを強く推します。

内見回数を増やすより、時間帯を変えて現地を見る、駅からの夜道を歩く、雨の日に確認する、周辺の音を聞く、ゴミ置き場や掲示板を見る。

こういう地味な作業が効きます。

家計の上限を紙に固定して「上限は超えない」と決めるのも、判断ミスを減らします。

判断を急ぎそうなときは、私が書いた「家を即決して後悔をしないためのチェック項目」も参考になると思います。

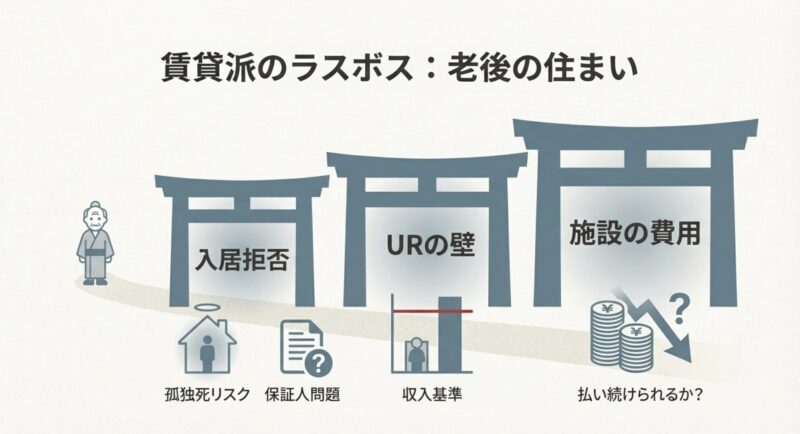

老後の賃貸は入居拒否が怖い

家を買わずに後悔の“ラスボス”は、老後の賃貸です。

高齢になると、賃貸の入居審査で不利になりやすい現実があります。

孤独死リスク、家賃滞納リスク、保証人の問題、認知機能の低下など、貸す側が嫌がる理由が揃ってしまうからです。

ここ、気になりますよね。

入居拒否は「差別」だけで片づかない現実がある

もちろん、感情的には「高齢だからって断るの?」って思います。

でも貸す側からすると、事故対応・原状回復・募集への影響など、ビジネス上のリスクがあるのも事実です。

だから解決策は「怒る」じゃなく、「リスクを下げて見せる」方向になります。

単身高齢者は特にハードルが上がりやすい

特に単身高齢者はハードルが上がりがち。今は元気でも、10年後に同じ条件で借りられる保証はない。

むしろ、年齢が上がるほど「保証会社の審査」「見守りサービス加入」「緊急連絡先の条件」など、追加条件が増えることがあります。

家賃だけじゃなく、周辺コストが増えるイメージです。

老後に詰まないための「先回り」

私がよくおすすめするのは、老後に入ってから動くんじゃなくて、働けるうちに“選択肢を作る”ことです。

例えば、次のような先回りが効きます。

賃貸派がやるべきは2つだけ。

- 老後でも借りられる選択肢を“先に確保”する

- 借りられない場合の“代替ルート”を持つ

「先に確保」っていうのは、たとえば住み替えのタイミングで、将来を見据えた立地(医療・買い物・交通)や、バリアフリー寄りの住戸に寄せるとか。

家賃が少し上がっても、老後の再審査リスクが下がるなら“保険”として価値があります。

「代替ルート」は、URや高齢者向け賃貸、施設、家族との同居可能性など。

全部を決める必要はないですが、候補を持っておくだけで心の安心が段違いです。

次のパートでは、その代替ルート(URや施設)と、賃貸派が積むべき資産の作り方を具体化します。

家を買わずに後悔しない戦略

ここからは「買わないなら、どう勝つか」です。

賃貸の身軽さを活かしつつ、老後の住まいとお金の不安を消していくための設計図を作ります。

- 高齢者の孤独死リスクと保証人

- UR賃貸の審査と基準月収

- 老人ホーム費用とサ高住相場

- 固定資産税と修繕積立金に備える

- 家を買わずに後悔しない結論

高齢者の孤独死リスクと保証人

高齢者が賃貸で嫌われやすい最大要因が、孤独死リスクです。

これは感情じゃなく、貸す側の損失リスクに直結します。

発見が遅れると原状回復にコストがかかったり、心理的な不安から募集が難しくなったりする可能性があるからです。

だからこそ、賃貸派は「どうやってリスクを下げて見せるか」を考えた方が強いです。

孤独死リスクは「ゼロにできない」から、発見遅れを減らす

正直、孤独死そのものをゼロにするのは誰でも無理です。

重要なのは、発見が遅れない仕組みを持つこと。

これだけで、貸す側の心理的ハードルが下がりやすいです。

具体的には、見守りサービス(センサー型・訪問型)や、定期連絡の仕組み、地域コミュニティとのつながりが効いてきます。

ここで「人付き合いが苦手で…」って人もいますよね。

全然わかります。

そういう場合は、人間関係で頑張るより、テクノロジー(見守り)と事務(連絡先・書類)で固める方が向いてます。

保証人問題は、準備が早いほどラク

そして次に大きいのが保証人。

高齢になるほど、頼れる親族が減りますし、子どもがいても遠方や疎遠のケースもあります。

結果として「保証会社+見守りサービス加入」がセットになり、月額の負担が増えることもあります。

ここを“老後に突然”用意しようとすると大変なので、働けるうちから整えるのがベストです。

私が現実的だと思う準備リスト(できる範囲でOKです)

- 緊急連絡先を明確にして、連絡が取れる関係を維持する

- 保証会社利用を前提に、月額の上乗せコストも家計に入れる

- 持病や通院状況を整理し、生活が回っている証拠を作る(家計簿でもOK)

- いざという時のために、入院・介護の相談先をメモしておく

見守りサービスの条件や費用は物件・地域で大きく違います。契約前に、管理会社へ条件を必ず確認しておくのが安心です。

なお、賃貸の審査や契約条件は物件・管理会社・保証会社で差が大きいです。

最終的な判断は、不動産会社や専門家に相談しながら進めるのが安全ですよ。

UR賃貸の審査と基準月収

「民間がダメならURでいいじゃん」と思いたくなるんですが、UR賃貸の審査には“収入の壁”があります。

ざっくり言うと、家賃に対して一定以上の月収が求められる仕組みです。

ここを知らずに「最後はUR」と思い込むと、老後に詰みやすいので注意です。

URは「誰でも入れる福祉住宅」ではなく中間層向け

例えば家賃が比較的低めでも、基準月収の条件を満たせないと入居が難しいことがあります。

だからURは、福祉住宅というより中間層向けの賃貸という理解が近いです。

逆に言うと、条件が合えば、保証人不要・更新料なしなど、強いメリットが出やすいのも事実です。

URの収入・貯蓄の考え方(要点):条件は募集や属性で変わることがあるので、必ず公式で確認してください。

| 項目 | 考え方 | つまずきやすい点 |

|---|---|---|

| 基準月収 | 家賃に応じて一定以上が必要 | 年金生活だと届かないことがある |

| 貯蓄基準制度 | 貯蓄が基準以上なら代替できる場合 | 「家賃の100倍」など高めの設定 |

| 人気物件 | 条件が良いほど倍率が上がりやすい | 駅近・エレベーター付きは競争 |

だからこそ「入れる状態」を先に作る

URを老後の選択肢に入れるなら、「その時に探す」じゃなく「入れる状態を作る」が先です。

具体的には、(1) 収入要件を満たせる設計(就労継続・年金見込みの把握)、(2) 貯蓄で代替できるように現預金を厚めに持つ、(3) 募集情報を早めに追える状態にしておく、の3つ。

URは書類も大事です。給与証明や課税証明、貯蓄の証明など、準備に時間がかかります。

高齢になってから慌てるより、働いているうちに「必要になったら出せる状態」にしておくと、本当にラクですよ。

URの条件は募集ごとに細かい差が出ます。

正確な情報は公式サイトをご確認ください。

参照元はここです:(出典:UR都市機構「お申込み資格」)

老人ホーム費用とサ高住相場

「家がなければ施設に入ればいい」——これ、気持ちとしてはわかります。

でも老人ホーム費用やサ高住相場は、想像より重いことがあります。

月額の住居費に加えて、介護費用や医療費、日用品などが乗るので、総額が膨らみやすいんですよ。

しかも要介護度が上がるほど、選択肢が絞られることもあります。

施設は「入れるか」より「払い続けられるか」が問題

施設選びで一番つらいのは、最初の入居じゃなくて“継続”です。

例えば月に20万円かかる施設に10年いたら、単純計算で2400万円。

15年なら3600万円。

これ、現預金だけで賄うとなると、かなりの体力勝負になります。

もちろん公的施設(特養など)に入れれば負担が軽い場合もありますが、入居の条件や待機の問題もあります。

元気なうちは入れない、待機が長い、ということも普通に起きます。

費用はあくまで一般的な目安ですが、年金だけで毎月の支払いが足りない可能性は普通にあります。

入居一時金の有無や、要介護度、地域差で負担は大きく変わります。

サ高住は“自由度”の代わりにコストが積み上がりやすい

特にサ高住は、住まいとしての自由度は高い反面、介護サービスを外付けで足していくことが多いです。

つまり、ベースの家賃・管理費・食費に、訪問介護やデイサービスなどが乗る。

最初は「思ったよりいけるかも」と感じても、状態が変わると支払いが増える可能性があります。

賃貸派こそ「施設も視野に入れた資産額」を逆算する

ここで効くのが「売れる資産」の有無。

持ち家があれば売却や担保活用で資金を作れることがありますが、賃貸派は現預金の取り崩しになりがち。

だからこそ、賃貸派は早めに“施設も視野に入れた資産額”を逆算しておくのが安全です。

私がよく使う逆算の考え方(ざっくりでOKです)

- 老後の住居費(家賃 or 施設費)を月いくらで見積もる

- 何年分必要かを置く(例:10〜20年など)

- 年金で足りない差額を出して、必要資産を把握する

繰り返しですが、金額はケースで大きく変わります。

正確に詰めたい場合は、施設のパンフレットや見学、FPなどへの相談が近道です。

固定資産税と修繕積立金に備える

持ち家を検討するとき、固定資産税と修繕積立金(戸建てなら修繕費の自己積立)を軽く見ないでください。

ローン返済だけでギリギリにすると、あとから詰みやすいです。

ここ、買った後に「こんなにかかると思わなかった…」が起きやすいポイントです。

固定資産税は「買った瞬間に終わり」じゃなく毎年の固定費

固定資産税は毎年かかります。さらに地域によっては都市計画税もあります。

税額は評価や軽減措置、築年数などで変わるので一概には言えませんが、「ローンが終わったら住居費ゼロ」は幻想になりやすいです。

特に家計がタイトだと、税金の支払いが“季節イベント”みたいにストレスになります。

マンションの修繕積立金は「上がる前提」で見る

マンションなら、築年数が進むほど修繕積立金が上がることもありますし、工事費が高騰すると計画が狂うこともあります。

さらに管理費も、物価や人件費で上がり得ます。

購入前に「今の金額」だけ見るのは危険です。

長期修繕計画、積立金残高、滞納状況など、見れる範囲で確認したいところです。

戸建ても「修繕積立」は自分でやる必要がある

戸建てでも、屋根・外壁・給湯器など、周期で大きい出費が来ます。

マンションみたいに毎月積立金として見える化されていないぶん、油断しやすい。

だから私は、戸建てでも「毎月の修繕積立」を家計に入れるのを推します。

やることはマンションと同じで、管理主体があなたになるだけです。

私は「ローン+維持費」をセットで見ます。

住居費は“返済額”じゃなく“総額”です。

住居費の“総額”で見る例(目安の考え方です)

| 項目 | マンション | 戸建て |

|---|---|---|

| ローン | 月々の返済 | 月々の返済 |

| 維持費 | 管理費+修繕積立金 | 自分で修繕積立 |

| 税金 | 固定資産税など | 固定資産税など |

| 保険 | 火災保険など | 火災保険など |

持ち家の後悔例や回避策をもう少し広く知りたいなら、「家を買って後悔したブログ事例と回避策」も役立つはずです。

家を買わずに後悔しない結論

最後にまとめます。

家を買わずに後悔が生まれる本質は、「賃貸が悪い」じゃなくて、準備不足のままインフレと老後を迎えることだと私は見ています。

逆に言うと、準備さえできれば、賃貸はめちゃくちゃ合理的に戦えます。

賃貸で勝つなら「お金」と「住まい」を分けて設計する

賃貸は、住まいが資産にならない代わりに、立地やライフスタイルに合わせて最適化できるのが強みです。

だから賃貸派は「住まい」は住まいとして割り切って、別で資産を作る。

これがブレない軸になります。

賃貸を選ぶなら、やることは明確です。

- 住まいの代替ルート(UR、受け入れに積極的な賃貸、家族の同意形成)を先に用意する

- 強制貯蓄の代替として、家賃相当額の積立・運用を仕組み化する

- 老後コスト(家賃、見守り、施設)を“目安でいいので”見積もっておく

持ち家を選ぶなら「後悔ポイント」を先に潰す

そして持ち家を選ぶなら、後悔の原因になりやすい「逃げにくさ」「維持コスト」「金利変動」を織り込んだ上で、無理のない条件に落とし込むこと。

どちらを選んでも、勝ち筋はあります。

大事なのは「選んだ後に対策を打てるか」です。

なお、制度条件や金利、審査基準、施設の費用は変わることがあります。

正確な情報は公式サイトをご確認ください。

また、あなたの家計や家族状況によって最適解は変わるので、最終的な判断はFPや金融機関、不動産会社などの専門家にご相談ください。

家を買わずに後悔しないために必要なのは、正解探しより「自分の選択に備えを入れること」です。

ここができれば、気持ちはかなりラクになりますよ。

あなたのペースで大丈夫なので、まずは“代替ルート”と“積立の仕組み”のどっちかから着手してみてください。