無職で家購入を一括で考えるとき、いちばん気になるのは「本当に買えるの?」「誰かに止められない?」ってところですよね。

住宅ローン審査が難しい状況だと、現金一括での購入が現実的になりますが、そこで次に出てくる不安が、資金の出所の確認や反社チェック、マネーロンダリング対策としての本人確認、決済当日の振込制限あたり。

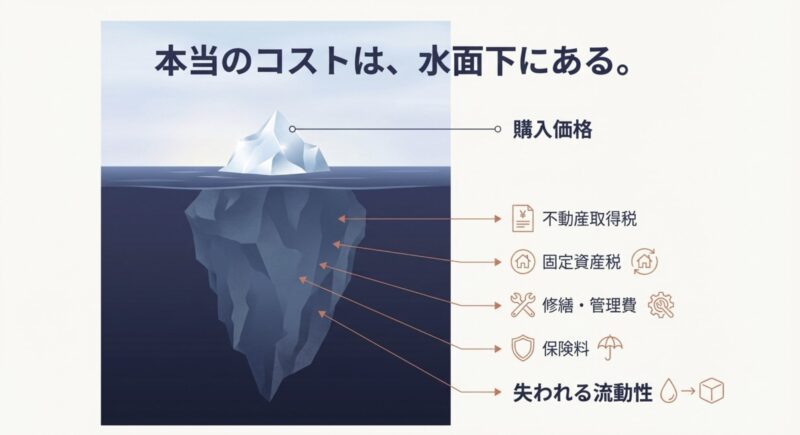

さらに、買ったあとに固定資産税や不動産取得税、管理費や修繕積立金がじわじわ効いてきたり、国民健康保険料の資産割がある地域だと負担感が増えたりします。

一方で、無職でも賃貸審査は預貯金審査や通帳の提示で通るケースもあり、家賃保証会社やUR賃貸の前払いなど、現実的な逃げ道もあるんですよ。

この記事では、税務署のお尋ねが来るケースや、現金一括の手続き、そして「買って安心」ではなく「買ってから詰まない」ための設計まで、あなたの不安をほどいていきます。

あなたの状況に“絶対の正解”はないんですけど、判断軸さえ作れれば、迷いはかなり減ります。

ここ、いっしょに整理していきましょう。

無職で家購入を一括する可否と手続き

ここでは「無職でも買えるのか?」を現実ベースで整理しつつ、現金一括ならではのチェックポイント(資金証明・本人確認・決済の段取り)を、つまずきやすい順に解説します。

- 家を一括で買う人の実態

- 住宅購入の現金一括支払い方法

- 住宅購入の現金一括と税務署

- 資金の出所と本人確認の壁

- 決済前の振込制限と根回し

家を一括で買う人の実態

結論から言うと、家を一括で買う人はちゃんといます。

特に多いのは、退職金や貯蓄が厚いリタイア層、相続などの一時所得が入った層、あとは事業を畳んで現金化した人あたりですね。

この層に共通するのは、毎月の返済(フロー)を持たない代わりに、資産(ストック)で勝負するという考え方。

だから「夢のマイホーム!」というより、住まいの安定と精神的な安全に寄せているケースが多いです。

で、ここが大事なんですが、無職という肩書きがあると「買えない」よりも先に、「この人、今後もちゃんと支払えるの?」という目で見られがちです。

これ、あなたが悪いとかじゃなくて、売主や管理組合(マンションの場合)が“将来の未払い”を嫌がるからなんですよね。

「無職=NG」になりやすい場面

たとえばマンションだと、買った瞬間から管理費・修繕積立金が発生します。

売主や仲介からすると、そこで未払いが出ると手続きが面倒になるので、購入申込の段階で「不安要素を減らしたい」心理が働きます。

戸建てでも、引渡し後のトラブル(近隣対応や名義・資金の問題)を避けたいので、取引相手の印象を気にする売主はいます。

ポイント:現金一括は「お金がある」だけじゃなく、相手が不安に思うポイントを先回りで潰せるかが強さになります。

交渉がラクになる“見せ方”

ここで効くのが、残高が分かる資料や資金の出所が説明できる資料です。

もちろん個人情報は守りたいので、何でも丸見せにする必要はないんですが、「買える根拠」が相手に伝わるだけで、話が進みやすくなります。

私の感覚だと、無職でもスムーズな人ほど“段取り”が上手いです。

私の感覚だと、現金一括でスムーズに進める人ほど、最初から「残高が分かる資料」「資金の出所の説明」「決済段取り」をセットで持っています。

現金があるだけじゃなく、段取りまでセットが強いです。

あと、ちょっと安心材料として言うと、無職であっても「現金一括=ローン審査なし」なので、勤務先や年収の“属性”で足切りされる構造はそもそも起きにくいです。

だからこそ、相手が気にするのは別のところ(資金の出所、本人確認、支払い継続の不安)に寄る。

ここを理解しておくだけで、やるべき準備が見えてきますよ。

住宅購入の現金一括支払い方法

現金一括といっても、バッグに札束を詰めていく話ではなく、実務はほぼ銀行振込です。

流れとしては「売買契約→手付金→引渡し(決済)で残代金を振込→登記」という順番が一般的。

手付金と残代金は“タイミング”が違う

契約時に手付金を支払い、決済日に残代金を支払うケースが多いです。

手付金の金額や支払い方法は案件ごとに違うので、契約前に「いつ、いくら、どう払うか」を表にして確認しておくのが安心ですよ。

ここ、気になりますよね:現金一括だと「いつでも払えるでしょ」と思われがちですが、実際は“いつ払うか”が超重要です。タイミングを間違えると、手付解除や違約金など別の論点が出ます。

Proof of Funds(支払い能力の証明)は武器になる

無職の場合は特に、売主側の不安を潰す意味で、預貯金の残高が確認できる資料(通帳コピーや残高証明など)が効きます。

見せ方としては、必要以上に個人情報を開示するより、必要部分だけ見せるのが現実的です。

たとえば口座番号を一部隠す、入出金の詳細は伏せて残高ページ中心にする、などですね。

決済日までのToDoを“見える化”しておく

| タイミング | やること | 詰まりやすい理由 | 先回り対策 |

|---|---|---|---|

| 購入申込〜契約前 | 資金証明の準備 | 無職だと不安視されやすい | 残高が分かる資料を整える |

| 契約直後 | 手付金の支払い | 支払期日が短いことがある | 送金方法・上限を事前確認 |

| 決済1〜2週間前 | 振込上限の調整 | 当日だと間に合わない | 銀行に根回しして申請 |

| 決済当日 | 残代金の送金・登記 | 本人確認や使途確認で遅延 | 契約書等を持参して説明 |

ポイント:現金一括は「審査がない」ではなく、「別の確認がある」と捉えるほうが安全です。段取りと証明資料で、取引はだいぶ安定します。

そして最後に、実務のコツをもうひとつ。

決済って、売主・買主・仲介・司法書士・銀行が同時に動く“イベント”なんですよ。

だから、あなたが落ち着いて段取りできるほど、全員が助かります。

逆に、当日ドタバタすると、周りが全部止まる。ここは「段取りが資産」だと思って準備していきましょう。

住宅購入の現金一括と税務署

現金一括で不動産を買うと、「税務署から連絡が来るの?」と心配になりますよね。

ここは必要以上にビビらなくて大丈夫ですが、油断もしないのがちょうどいいです。

不動産の購入情報(登記など)をきっかけに、税務署から買い入れ価格や資金の出所についての照会(いわゆる“お尋ね”)が届くことがあります。

目的は主に、贈与が絡んでいないか、申告漏れがないかの確認です。

「お尋ね」は怖い手紙というより“確認”

多くの人がここで構えるんですが、基本は「説明できるなら大丈夫」という性質です。

逆に言うと、説明できない(もしくは説明が曖昧)だと、後で余計にしんどくなりやすい。

だから私は最初から、資金の流れを“言語化”しておくのをおすすめします。

やるべきことは「説明できる状態」にしておく

例えば、相続・退職金・資産売却・長年の貯蓄など、筋の通る資金なら過度に心配はいりません。

逆に、親族からの資金援助が混ざる可能性があるなら、贈与税の論点が出てくるので、ここは税理士に一度聞いたほうが早いです。

おすすめの整理方法:紙でもメモでもいいので、「いつ」「どこから」「いくら」「何の理由で」資金が来たかを並べておくと、説明が一気にラクになります。あなたの中で腹落ちしていれば、慌てません。

注意したいケース(ありがち)

- 親からの援助が「借入のつもり」でも、契約書や返済実態がない

- 現金の移動が多くて、銀行記録が追いにくい

- 名義や口座が分散していて、資金の一本化が直前

税務はケースで結論が変わります。

正確な取り扱いは国税庁や自治体などの公式情報をご確認のうえ、不安がある場合は税理士へ相談してください。

ここ、強く言いたいんですが、「税務署が来たら詰む」という発想より、「説明できる状態で買えば普通に大丈夫」という捉え方のほうが健全です。

買う前に怖がりすぎて止まるより、準備の方向性を合わせて進めたほうが、結果的に安心ですよ。

資金の出所と本人確認の壁

無職で現金一括だと、次の壁がここです。

いわゆるKYC(本人確認)と、反社チェック、そして大口取引に対するマネーロンダリング対策ですね。

不動産会社や金融機関は「誰が、どんなお金で買うのか」を確認します。

これはあなたを疑っているというより、業者側に義務があるイメージです。

だからここは、感情でぶつかるより、淡々と“通過する作業”として捉えたほうがラクです。

「無職だと厳しい」の正体

厳しいのは、無職そのものではなく「資金の説明が弱いと止まりやすい」ことです。

たとえば、現金を長く手元で保管していた、複数口座を行き来している、相続や贈与が絡むけど書類が揃っていない、こういう状態だと確認が増えます。

準備しておくと強い資料

- 本人確認書類(運転免許証、マイナンバーカード等)

- 資金の出所が説明できる資料(退職金の明細、相続関係、売却の契約書など)

- 預貯金の残高が分かる資料(残高証明、通帳の該当ページ)

このへんは“多ければいい”ではなく、あなたの資金のストーリーに合ったものを揃える感じです。

無職で貯蓄が厚いタイプなら、残高証明の威力が強い。

相続なら、遺産分割協議書や入金の記録が効く。

資産売却なら、売買契約書や振込記録が効く。

こうやってピンポイントに揃えると、相手の確認が早いです。

コツ:「聞かれてから集める」ではなく「聞かれそうなものを先に揃える」こと。決済直前に止まるのが一番ストレスです。

気持ちの面でも、先回りが効く

本人確認って、提出そのものより「追加で聞かれる」瞬間がしんどいんですよね。

だから私は、最初から「こういう資金で買います。必要なら追加資料も出せます」と言える状態を作っておくのを推します。

あなたが落ち着いていると、相手も落ち着きます。

なお、法律や運用は変わることがあるので、最終的には取引先の不動産会社・銀行の指示に従ってください。

ここは“正しさ”より“通過”が大事です。

決済前の振込制限と根回し

盲点になりやすいのが、決済当日の“振込が物理的に通るか問題”です。

数千万円単位はATMの限度額を超えるので、基本は窓口やネットバンキングの上限引き上げが前提になります。

「当日やればいい」は危険です

これ、想像以上に多いトラブルなんですが、銀行の振込って“あなたが送れる状態”でも、“銀行側が確認したい状態”だと時間がかかります。

マネーロンダリング対策で用途確認が入ることもあるし、上限変更が当日反映されないこともある。

決済は時間が決まっていることが多いので、当日にもたつくと全員が待つことになります。

決済トラブルを避ける段取り

- 決済日より前に、振込上限額と手続き方法を銀行に確認する

- 必要なら上限引き上げの申請を前倒しで行う

- 大口送金の目的確認に備えて、売買契約書を手元に用意する

注意:ネットバンキングの上限変更は「即時反映」だと思われがちですが、金融機関によって手続きや反映タイミングが違います。決済日から逆算で、早めに動くのが安全です。

私がすすめる“根回しテンプレ”

もしあなたが「どう銀行に話せばいいか分からない」なら、こういう伝え方がスムーズです。

「不動産の売買契約に基づく決済で、○月○日に○○円を振り込みます。

振込上限の設定と、当日の手続き方法、用途確認の必要書類を教えてください。」

これだけで、銀行側も必要な案内がしやすくなります。

で、案内された通りに書類を準備しておけば、当日はかなりラク。

逆に、当日初めて伝えると確認が増えて時間が読めなくなります。

ここは根回しがすべてです。

決済って、緊張しますよね。でも段取りができていれば、実際は“流れ作業”で終わります。

あなたが落ち着いて決済できるように、前日までにやれることは全部潰していきましょう。

無職で家購入を一括で行うリスクと最適解

現金一括で買えるとしても、問題は「買ったあとに詰まないか」です。

ここではデメリットを整理し、維持費と税制の落とし穴、そして賃貸という現実的な選択肢まで含めて、あなたにとっての最適解を作っていきます。

- 住宅購入の現金一括デメリット

- 家を一括で買うデメリット整理

- 家をキャッシュで買う人の割合

- 維持費と税金で資金枯渇

- 賃貸の通帳審査とUR前払い

- まとめ:無職で家購入を一括は流動性で判断

住宅購入の現金一括デメリット

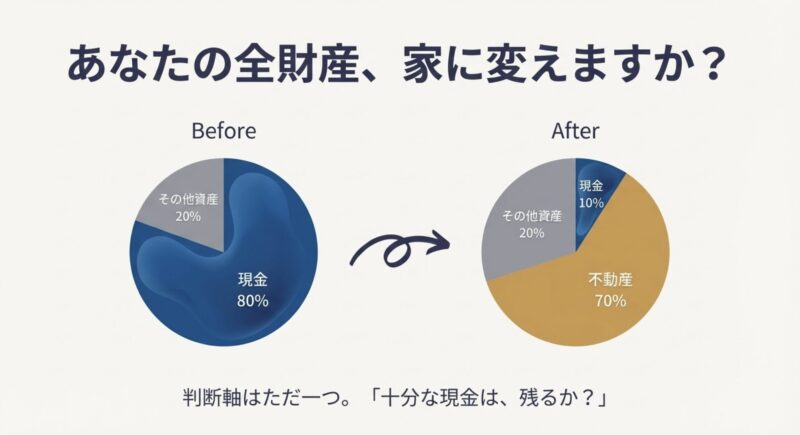

現金一括の最大のデメリットは、はっきり言うと流動性(現金)が消えることです。

無職の場合、毎月の収入で立て直す力が弱いので、この影響が大きく出ます。

ローンがないのは気持ちがラク。

でも、その代わりに「家はあるけど現金がない」という状態になりやすい。

病気や家電の故障、家の修繕みたいに、突然の出費が来たときに詰まりやすいんですよね。

「現金がない」と何が起きるか

具体的には、次のような“生活の選択肢が削られる”問題が出ます。

- 医療費や介護費が増えたとき、支払いの余裕がなくなる

- 住まいの修繕が先延ばしになって、結果的に費用が膨らむ

- 家計が苦しくても、家を売るまで時間がかかって身動きが取れない

注意:現金一括は“安心の買い方”に見えますが、無職の家計では「現金が命綱」になりやすいです。買った瞬間に安全になるわけではありません。

対策の方向性は「買うな」じゃなく「買い方を変える」

ここで誤解してほしくないのは、現金一括が悪いって言いたいわけじゃないってこと。

問題は、全財産に近い金額を家に突っ込む買い方です。

たとえば、購入後に生活防衛資金を十分残せるなら、現金一括はむしろ精神的にラクになります。

だから私は、購入を検討するならまず「買った後に現金がいくら残るか」を紙に書いてほしいんですよ。

ここ、地味だけど効きます。

ポイント:現金一括のデメリットは“支払いそのもの”じゃなく、支払った後の生活の余白が消えることです。

そして最後に、数字はあくまで一般的な話で、あなたの年齢・家族構成・健康状態・住む地域で最適解は変わります。

不安が強いなら、FPや税理士など専門家に相談して、第三者の目で家計の余白を確認してもらうのもアリですよ。

家を一括で買うデメリット整理

ここは一度、冷静にチェックリスト化しておきます。

自分に当てはまる項目が多いほど、購入額を下げるか、賃貸を含めて再検討したほうが安全です。

デメリットの代表例

- 手元資金が減って急な出費に弱くなる

- 住み替えや売却に時間がかかり、身動きが取りづらい

- 地域や物件次第で、維持費が想定以上に膨らむ

- 税金や保険料など、購入後に遅れてくる請求がある

ここまでの話は“よくあるデメリット”なんですけど、無職の場合はこのデメリットが増幅しやすいです。

なぜかというと、収入(フロー)が少ないと、出費のブレを吸収するクッションが薄くなるから。

会社員なら、多少の出費は翌月の給料で吸収できる。

でも無職で一括だと、吸収するのは貯蓄だけになります。

「デメリットを踏む人」に共通するパターン

私が見てきた中で、後悔に繋がりやすいのは次のパターンです。

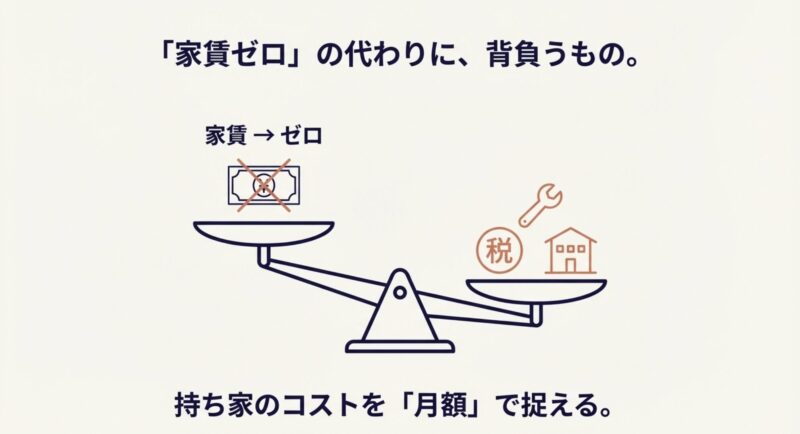

ありがち:購入後の現金残高がギリギリなのに、「家賃がなくなるから大丈夫」と楽観してしまうパターン。持ち家は家賃が消えても、税金と修繕が残ります。

逆に、うまくいく人の判断軸

うまくいく人は、デメリットを「知らなかった」で踏まないんですよね。

最初から想定して、買い方を調整します。

たとえば、物件価格を落として現金を残す、マンションなら管理費・修繕積立金の推移を確認する、築古なら修繕履歴と今後の出費を想定する、など。

大事:もちろん、これらを理解したうえで「それでも買う」は全然アリです。大事なのは、デメリットを“知らずに踏む”ことを避けることですね。

このあと「維持費と税金」の章で、さらに具体的な落とし穴を潰していきます。

ここまででしんどくなったら、いったん深呼吸してOK。順番に潰していけば、見通しは立ちます。

家をキャッシュで買う人の割合

「みんなローンなのに、自分だけ現金って変?」と感じるかもしれませんが、実際は物件種別によって現金購入は珍しくありません。

特に中古は、現金比率が上がりやすい傾向があります。

| 住宅の種類 | 現金購入の割合(目安) |

|---|---|

| 注文住宅 | 約12.6% |

| 建て替え | 約44.9% |

| 分譲戸建住宅 | 約10.5% |

| 分譲集合住宅 | 約23.4% |

| 既存(中古)戸建住宅 | 約29.8% |

| 既存(中古)集合住宅 | 約33.6% |

数字は調査年や定義でブレるので、あくまで参考ですが、中古だと3割前後が現金というのはひとつの目安になります。

つまり、「現金一括=特殊」ではなく、「住宅の種類によっては普通にある選択肢」ということですね。

上の割合は公的調査に基づく目安です。調査の前提や定義も含めて一次情報で確認したい場合は、(出典:国土交通省『令和5年度住宅市場動向調査報告書』)を参照してください。

割合を見るときの“読み方”

ここ、ちょっとだけ補足すると、割合が高い=現金が正解、ではないです。

建て替えが高いのは、土地をすでに持っている・相続済み・住み替え資金がある、みたいな背景があるから。

中古が高いのは、ローンを組みにくい層(高齢・自営業・現金資産で買う層)が一定数いるから、など背景が絡みます。

あなたが見るべきなのは、「現金の人が多いか」より、自分が現金にしたときに生活が回るかです。

割合はあくまで安心材料のひとつ。最終判断は、家計の余白に戻って考えるのが安全ですよ。

住宅購入の現金一括デメリット

もう一段、無職目線で深掘りします。

現金一括は「支払いが終わる」だけで、家計のリスクが消えるわけじゃないんですよね。

無職の家計で効きやすいポイント

収入が増えない前提だと、支出の固定化がかなり怖いです。

固定資産税、火災保険、修繕費、マンションなら管理費と修繕積立金。

これらが“毎月の家賃の代わり”として残り続けます。

さらに、無職の方は国民健康保険に入るケースが多いと思うんですが、自治体によっては保険料の算定で資産要素(資産割など)が絡む場合があります。

これ、地域差が大きいので断定はできませんが、「家を持つことで想定以上に負担が増える」可能性はゼロじゃない。

だからこそ、購入予定エリアの制度は必ず確認してほしいです。

注意:保険料や税制は自治体・年度で変わります。正確な情報は居住予定の自治体の公式情報をご確認のうえ、必要なら窓口や専門家に相談してください。

「家賃が消えるからOK」は危険な思い込み

持ち家になると家賃は消えます。

でも、その代わりに“消えないコスト”が残ります。しかもこれ、心理的に見落としやすいんですよ。

家賃は毎月の支払いで痛みを感じるけど、固定資産税は年1回、保険は数年に1回、修繕は突然。

痛みが分散されるから、家計が崩れても気づきにくい。

私のおすすめ:固定資産税・保険・修繕は、全部月割りで積み立てる発想にすると強いです。「毎月いくら必要か」に変換すると、判断が一気に現実になります。

私がよくおすすめするのは、支出を月換算して「家賃みたいに見える化」すること。

THE ieでも、持ち家の固定費をざっくり棚卸しする考え方は何度も扱ってます。

そして、もしあなたが「現金一括で買っても余白が残る」と思えているなら、それはかなり良い感覚です。

逆に、ここまで読んで「ちょっと怖いかも」と思ったなら、その直感は大事にしてほしい。

怖さの正体はたいてい、数字が見えていないことなので、次の章で“見える化”していきます。

維持費と税金で資金枯渇

ここが一番大事です。

無職で家を買うなら、購入可否よりも購入後のキャッシュフローを先に設計したほうがいいです。

購入直後に来る「遅れてくる請求」

不動産取得税は、購入時に払って終わりじゃなく、数か月後に納税通知書が届くことがあります。

ここで資金計画がギリギリだと、地味に詰みやすいです。

しかも、届くタイミングが「忘れた頃」なんですよね。

だから私は、購入時点で“後払い枠”を確保しておくのを推します。

毎年・毎月の固定費

- 固定資産税・都市計画税(年額を月割りで積む)

- マンションなら管理費・修繕積立金(将来の値上げも想定)

- 戸建てなら修繕費(設備更新のタイミングが来る)

ざっくりでいいので、まず“月額化”する

ここ、細かくやろうとすると止まるので、まずはざっくりでOKです。

例えば、固定資産税が年12万円なら月1万円、火災保険が5年で10万円なら月約1,700円、修繕費は年間の積立として月1〜2万円(物件状態で調整)みたいに、まず仮置きします。

マンションなら管理費・修繕積立金がそのまま月額で見えます。

考え方の目安:物件価格以外に諸費用がかかり、住んでからも支出が続きます。数字は地域・物件・家族構成で変わるので、あくまで一般的な目安として扱い、最終判断は不動産会社・自治体・FPなど専門家に確認してください。

マンションは「値上げ前提」で見ておく

マンションの場合、修繕積立金が段階的に上がる設計(段階増額方式)になっていることが多いです。

今の金額だけ見て「払える」と判断すると、数年後にじわっと負担が増えてしんどくなることがある。

ここ、無職だと収入で吸収できないので特に注意です。

注意:修繕積立金の将来計画や管理状況は物件によって差が大きいです。管理組合資料や長期修繕計画の有無など、確認できる範囲でチェックして、分からない点は仲介や管理会社に聞いてください。

買う前に全部100点で見積もるのは難しいです。

でも、「月いくらの固定費として残るか」だけでも掴めれば、生活が崩れるリスクはかなり下げられます。

ここ、あなたの人生の土台なので、面倒でも一回だけ向き合う価値ありますよ。

賃貸の通帳審査とUR前払い

「無職だから賃貸は無理」と思い込んでいる人、けっこう多いです。

でも実際は、預貯金がしっかりあれば預貯金審査(通帳審査)で通るケースもあります。

家賃2年分が“ひとつの目安”

一般論として、家賃の2年分くらいの預貯金があると、支払い能力の説明がしやすいと言われます。

もちろん物件や保証会社次第で結果は変わりますが、「買うしかない」を崩せるだけでも心理的にラクになります。

通帳審査で見られやすいポイント

通帳を見せるとき、相手が気にするのは「残高」だけじゃなく「継続的に支払えそうか」の雰囲気です。

たとえば、極端に入出金が激しい、直前にドカンと入金がある、残高がギリギリ、だと追加確認が入りやすい。

逆に、ある程度安定した残高があると話が早いです。

コツ:審査は“正解の形”があるというより、相手の不安を減らせる見せ方が強いです。残高の根拠を説明できると、安心材料になります。

UR賃貸の前払いは選択肢として強い

UR賃貸には、条件によって家賃の前払い(一定期間まとめて支払う)で契約しやすくなる考え方もあります。

無理に家を買って流動性を落とすより、現金を温存して住まいを確保するのは、無職の局面ではかなり合理的です。

ここでの最大メリットは、住まいを確保しながら現金を残せること。

つまり、医療や介護、生活の変化に対応できる余白を持てるんですよ。

持ち家は“固定”ですが、賃貸は“調整”ができます。無職で先が読みにくいときほど、この調整力は武器になります。

賃貸の審査基準やUR賃貸の制度は、物件・運営・時期で変わることがあります。

正確な条件は各管理会社・URの公式情報を確認し、不安があれば不動産会社に相談してください。

私としては、「買うか借りるか」は思想じゃなくて戦略だと思ってます。

無職で一括を考えるならなおさら、賃貸を“逃げ”じゃなく“勝ち筋”として置いておくと、判断がすごく落ち着きますよ。

まとめ:無職で家購入を一括は流動性で判断

最後に、私の結論をまとめます。

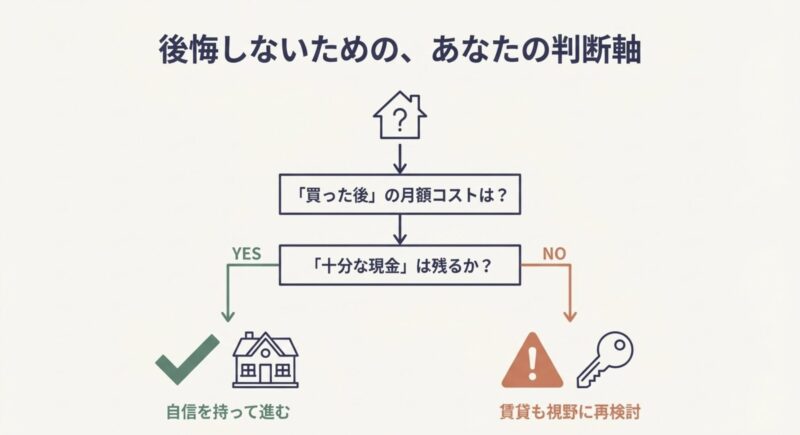

無職で家購入を一括で進めるなら、判断軸は「買えるか」じゃなくて買ったあとに現金が残るかです。

最初に決めるべきは「残す現金」

目安としては、購入後も生活防衛資金(生活費の予備費)と、修繕や医療などの突発費に対応できる現金を残しておきたい。

つまり、家を買うことが目的になって、手元資金をゼロに近づけるのはおすすめしません。

ここ、気になりますよね。

「どれくらい残せばいいの?」って。

正直、万人共通の正解はないんですが、私は次の考え方をおすすめします。

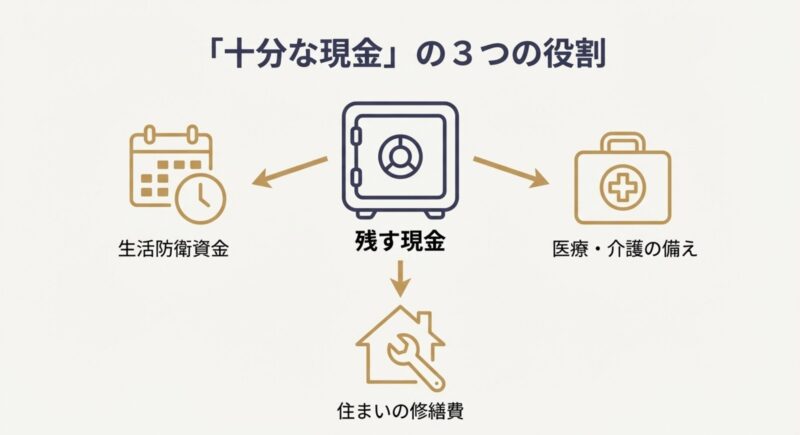

考え方:①生活費の予備(数か月〜)+②医療・介護などの突発枠+③住まいの修繕枠。この3つを“別枠”として現金で確保できるかを見ます。

「家を持つ安心」と「現金の安心」は別物

持ち家がある安心は大きいです。

でも、現金がない不安も同じくらい大きい。

無職だと、現金の不安が生活に直結しやすいです。

だから私は、家の安心を取りに行くなら、現金の安心も同時に守る設計を推します。

どっちか片方だけ取ると、もう片方が爆発しやすい。

注意:無職の状況や家族構成、年齢、健康状態で最適な配分は変わります。判断に迷う場合は、FPや税理士など専門家に相談して“数字で確認”するのがおすすめです。

まとめ:無職家購入一括は可能でも、勝負は購入後です。資金の出所・本人確認・税務署のお尋ねの備えをしつつ、固定資産税や修繕費、国民健康保険料などの負担を月換算で見える化して、賃貸も含めて「流動性が残る選択」を取りにいきましょう。

最終的な判断は、物件の状況や家計の全体像で変わります。

必要に応じて、税理士・FP・不動産会社・自治体窓口などの専門家に相談し、正確な情報は公式サイトで確認してください。